SPCという言葉を聞いたことがあるけどよくわからないという方は多いのではないでしょうか。不動産投資をする際には「SPC」という言葉が特によく出てきます。

SPCはあらゆるものを証券化することができる仕組みです。SPCの仕組みを利用することで、証券化することで、あらゆる財産に流動性を持たせることが可能です。

不動産は価値が高く、収益性も高い反面、流動性が低いと言う欠点があります。不動産をSPCの仕組みを活用することで、不動産のデメリットを打ち消すことができるため、不動産を保有する企業も、投資家も大きなメリットが得られるのです。

今回はSPCの概要や法的位置付けを解説するとともにSPCを利用することによるメリット・デメリットを解説します。

目次

SPCとは

SPCとはどのようなものなのでしょうか。まずはSPCがどのようなものか簡単に解説します。

SPCの概要

SPCはSpecial Purpose Companyの略で日本語にすると「特別目的会社」のことです。「会社」というと従業員が日々働き、経済活動で得た利益を会社が従業員に配

分しているイメージを持たれる方が多いと思います。

しかし、SPCで設立される会社はそのような実態があるわけではありません。SPCはSPCを設立する本体企業の資産を保有する目的で設立されます。

そのため、活動の実態はない企業となります。SPCは不動産を管理・運営されるためによく利用されます。企業が成長するためには金融機関から融資を受け、資金調達をする必要があります。

融資を受けるために担保となるのが、不動産です。不動産を保有することは企業の成長につながりますが、不動産業ではない会社が不動産の管理・運営を行うことは大きな負担となります。

そこで、SPCを活用して設立した会社に不動産を移譲することで、本体企業とは別管理にすることができるのです。

SPCの法律

日本のSPCは1998年に施行されたSPC法(資産の流動化に関する法律)によって本格的にスタートしています。

SPC法によって資産をSPCが保有し、SPCが保有する資産から得られる利益を分配する権利を受益証券化することで資産を流動化させることができるようになったのです。

施行当初は対象となる財産が限定されていましたが2001年の改正で対象となる資産が拡大され、さまざまな資産をSPCで保有することができるようになりました。

SPCとREITの関係

不動産を証券化するというとREITを思い浮かべる方も多いのではないでしょうか。確かに、REITは不動産を証券化し、投資家に販売するものですが、その目的は大きく異なります。

SPCは企業が不動産を保有していることが前提にスキームを組まれることが多い手法です。企業が保有している不動産利用して金融機関やプロの投資家から資金調達をするケースが多いです。

そのため、SPCは企業が不動産を保有していることが前提で不動産を活用して資金調達等を行う行為だと考えるとよいでしょう。

一方のREITは一般の投資家等が運用することを目的とし、運営されています。そのため、投資家にお金があることが前提で運用先として不動産を選択していると考えるとよいでしょう。

SPCの種類

SPCには大きく分けて2種類あります。2種類のSPCについて確認していきましょう。

GK-TKスキーム

GKとは合同会社のことです。合同会社とは会社法で制定された会社の一種です。合同会社の特徴は株式会社のように公開されており、閉鎖的な点です。

株式会社のように情報を公開する必要が無いため、設立コストも低く抑えることが可能です。TKは匿名組合のことです。匿名組合は匿名で出資するため、出資者が事業に対する意思決定権を持ちません。

GK-TKスキームはコストを低く抑え、SPCの機能を活用することができるため、広く使われるスキームとなっています。

ただし、GK-TKスキームでは現物不動産に投資をすることができず、不動産に投資をした信託受益権に投資をすることになります。

GK-TKスキームは設立コストを低く抑得られる代わりに投資対象が限られるというデメリットがあります。

TMKスキーム

TMKスキームとは特定目的会社を設立し、不動産信託受益権や現物不動産を取得し運営するスキームです。

TMKスキームはGK-TKスキームでは投資ができない現物不動産にも投資ができるため、投資対象が広がるものの、手続きに時間がかかり、コストがかかると言うデメリットがあります。

SPCを利用した不動産証券化

SPCを利用して最も多く活用されるのが不動産の証券化です。SPCを利用した不動産の証券化について、その仕組みを詳しくみていきましょう。

SPCで利用される不動産の証券化の仕組み

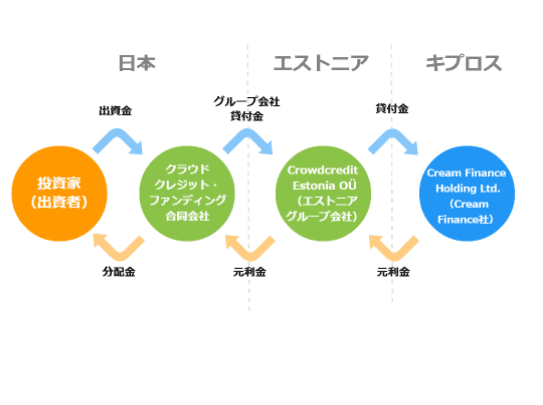

まず本体企業が保有している不動産をSPCに売却します。その際に、本体企業がSPCに一部出資をします。SPCは銀行等の金融機関から融資を受け、利息を支払います。

この際お金を借りているのはあくまでSPCであるため、本体企業がお金を借りているわけではありません。そのため、本体企業の財務に影響がないと言う点が重要です。

逆に本体企業はSPCに不動産を売却することで資金調達を行ったことになります。SPCは銀行等の金融機関だけでなく、投資家からも資金調達を行います。

投資家からは出資をされる代わりに、不動産から得られた利益を投資家に分配することになります。

SPCで行われる不動産証券化の目的

SPCで行われる不動産証券化はどのような目的で行われるのでしょうか。具体的に確認しておきましょう。

財務状況を悪化させずに不動産を保有したい

SPCを利用して不動産証券化を行う最大の目的は財務状況を悪化させずに不動産を保有することです。通常、不動産を保有し、銀行などの金融機関から借入を行った場合、負債が増えてしまうため、財務状況が悪化します。

しかし、SPCを活用することで、不動産はSPCが保有することとなり、銀行からの融資もSPCが受けることになります。

また、本体企業はSPCに不動産を売却することで、現金を調達することができるため、財務状況が改善するのです。

さらに、本体企業はSPCに一部出資をすることで影響を持ち続けることができるため、不動産を実質的に保有しているような状態になります。

財務改善のために不動産を売却してしまうとその不動産を保有することができませんので、不動産を保有しながら財務状況を改善できると言う点はSPCを使う最大の目的となっています。

不動産を担保に資金調達を行いたい

SPCは不動産を担保に資金調達を行いたいという目的で利用されることがあります。本体企業が銀行から融資を受ける際にも、不動産を担保にすることも可能です。

しかし、本体企業が直接融資を受ける場合は、本体企業の経営状況や財務状況も審査されることになります。

もし、本体企業の経営状況が芳しくない場合は不動産の担保価値が高かったとしても銀行等の金融機関の審査が下りず資金調達ができない可能性が高いでしょう。

しかし、SPCを設立し、不動産を保有する会社を設立することで、本体企業の経営状況や財務状況とは切り離して審査を受けることが可能です。

金融機関はSPCであれば、単純に不動産の価値のみを評価して融資をすることができるため、融資を受けられる可能性が高くなります。

また、銀行等の金融機関以外の投資家も不動産の収益に着目して投資をしてくれる可能性が高くなります。

このように不動産の価値を利用することで、資金調達をする手段としてもSPCは活用することができるのです。

不動産の管理・運営業務を減らしたい

不動産を保有すると様々な管理・運営業務が発生します。不動産の運営が本業ではない会社にとって不動産の管理・運営業務は大きな負担となるでしょう。

SPCを活用することで、不動産を管理するための専門家に依頼するなど、管理がしやすくなります。不動産の管理負担を減らすことで、本業に専念することが可能です。

SPCのメリット

SPCの仕組みを使うことでどのようなメリットがあるのでしょうか。

資金調達しやすい

SPCは小口の証券にすることによって資金調達がしやすいと言う大きなメリットがあります。例えば大規模な不動産を購入する場合、自己資金で用意できなければ融資を受けて購入する必要があります。

しかし、資金が一括で調達できるとは限りません。場合によっては金融機関に断られることもあるでしょう。

SPCの仕組みを活用することで、小口の証券化することができますので、多くの投資家から少しずつ資金を調達することも可能です。

倒産隔離できる

SPCはその名の通り特別な目的のために設立されています。その代表例が不動産の保有です。通常会社の業績が悪化し、倒産した際は倒産した際の債務や保有資産を売却するなどして返済する必要があります。

しかし、SPCであれば、本体企業とは別企業となっているため、SPCに譲渡した不動産を売却する必要はありません。

もし、倒産隔離が出来ていなかったとすると、投資家は不動産のリスクだけでなく、本体企業の財務体制のリスクを負うことになります。

倒産隔離ができることによって不動産の収益性やリスクのみを考えて投資をすることができるのです。これにより、投資家はリスクを抑えることができるだけでなく、投資家が出資をしやすくなるため、資金調達が円滑にできるようになるのです。

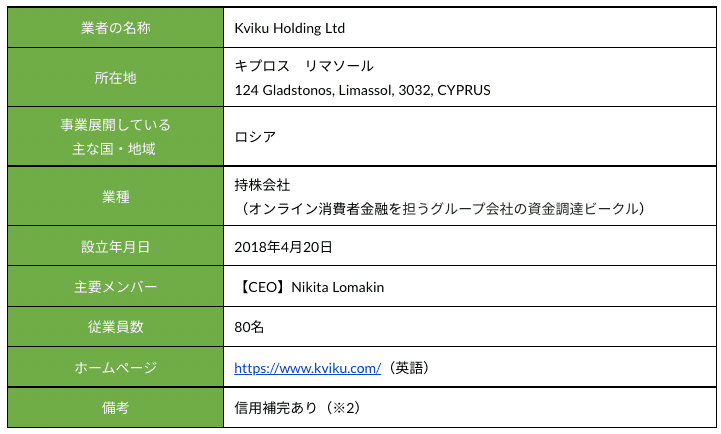

設立国の法律が適用される

SPCは設立した国の法律が適用されます。そのため、資本金等の規制が比較的緩和されている国で設立することで、コストを抑えて設立することができます。

また、法人税について設立国の法律が適用されるため、外国と比べて法人税が安い国で設立することで税コストを抑えることも可能です。

SPCのデメリット

うまく活用することでメリットも大きいSPCの仕組みですがデメリットも存在します。SPCのデメリットについて確認しましょう。

スキームが複雑でコストがかかる

SPCの仕組みは複雑で法律面の知識を持つ専門家に依頼をしなければなかなかスキームを構築することができません。

当事者に知識を持つ人がいない場合、弁護士などの専門家に依頼することになりますので、通常の不動産売買よりも多くコストがかかります。

SPCで得られるメリットとコストが高くなると言うデメリットは比較検討して選択する必要があるでしょう。

スキームを活用して悪用できてしまう

SPCのスキームを活用して悪用ができてしまうと言う点もSPCのデメリットの一つです。SPCは本体企業から切り離して決算をすることが可能です。

そのため、不良資産をSPCに保有させることで本体企業の財務体制を改善したかのように粉飾決算を行うことができます。

このような方法は「飛ばし」と呼ばれ、過去に実際に行われたことがある悪用方法です。SPCは不良資産を隠すためのゴミ箱のように使われてしまうこともありますので、投資家は実際に価値のあるものがSPCに移譲されているかを見極めて投資をする必要があります。

本体企業の不良債権を集められている場合もありますので、注意しましょう。

保有資産から得られた利益を第三者に配当する必要がある

SPCは多くの人から資金調達をすることが可能です。そのかわり、保有資産から得られた利益は受益証券を保有する投資家に分配する必要があります。

例えば不動産を保有するSPCの場合、賃料などの収入を投資家に分配することになりますので、SPCから得られる利益は少なくなってしまいます。

SPCを活用することで資金を調達しやすい反面、保有資産から得られた利益は投資家に分配しないといけないということは覚えておいた方がよいでしょう。

まとめ

SPCは近年施工された法律によって始まった新しい仕組みです。SPCの仕組みを活用することで、本体企業の財務改善や資金調達など様々なメリットを享受することが可能です。

SPCの仕組みをうまく活用することで企業の更なる成長につなげることができるでしょう。また、投資家にとってもメリットの大きい制度です。

SPCを設立することで、倒産隔離をすることができ、本体企業の業績に左右されることなく、SPCが保有する資産に投資をすることが可能です。

不動産を保有するSPCはその典型的な例といえるでしょう。一方で、SPCにはデメリットもあります。デメリットの一つが設立や運営にかかるコストです。

SPCは高度な知識を必要とするため、スキームを活用するために専門家に依頼する必要があります。

また、「飛ばし」と言われる、不良債権をSPCに移譲するゴミ箱のような使われ方をすることもありますので、投資家としても注意が必要です。