不動産の証券化を利用した投資が増えています。不動産を証券化することにより小口投資家が大型の不動産に投資をすることができるようになります。不動産証券化を理解するうえで欠かせないのがSPC(特別目的会社)といわれるものです。また、SPCはM&Aの手法として利用されています。

SPCには様々なメリットがあるため、多くの企業利用しており、今後も活用が広がることが予想されています。一方でSPCにはデメリットもあります。この記事ではSPCの仕組みやメリット・デメリットについて解説していきます。

目次

SPC(特別目的会社)とは

まずはSPCの言葉の意味を確認しておきましょう。SPCはSpecial Purpose Companyの略で日本語にすると「特別目的会社」です。つまり、SPCは特別な目的をもっている会社であると理解しおくとよいでしょう。

普段、皆さんは「会社」とは人々が働き、売り上げを上げて従業員に給料が支払われるようなものをイメージされると思います。しかし、SPCはそのような実態がある会社ではなく、ペーパーカンパニーとして設立されます。

SPCは特別な目的を持って設立されたペーパーカンパニーです。どのような目的でSPCが設立されているのかご紹介します。

不動産の証券化

SPCの目的となる代表的な例が「不動産の証券化」を目的とするSPC設立です。SPCを活用した不動産の証券化とは大型の資産である不動産を小口の証券化し、資金を集める手法です。不動産証券化を目的とするSPCの主な役割は以下の3つです。

- 企業が不動産を購入するための資金調達手段

- 投資家から資金を募り不動産の購入および賃料収入や売却益の投資家への還元

- 不動産の証券化および資金の流動化促進

不動産を証券化する場合、このSPCの仕組みを利用することが非常に多くなっています。SPCを活用し投資家から資金を募り、SPCが会社として不動産を保有します。

投資家は現物の不動産投資の場合不動産の「所有権」を持つことになりますが、SPCの仕組みを利用した不動産証券化商品を購入した場合は「信託受益権」という形で持つことができ、配当を受け取ったり、売却したりすることもできます。

この仕組みにより投資家は小口でも規模の大きい不動産等に投資をすることができ、投資家にとってもメリットがある制度です。また、投資家が増えることにより不動産市況全体を押し上げることにもつながります。

大型不動産を証券化することで不動産市況を活性化する動きはバブル崩壊以降、本格化しており、「六本木ヒルズ」もSPCの仕組みを活用しています。不動産の証券化はSPCの代表的な活用例と言えるでしょう。

M&A(企業買収)

SPCはM&A(企業買収)の手法としても活用されています。企業はM&Aを行うためのSPCを設立し、SPCが資金調達。SPCが対象企業を買収することで、SPCを設立した企業が間接的に対象企業を支配することが可能です。SPCを活用したM&Aの主な手順は以下の通りです。

- SPCの設立

- 金融機関から買収資金の借り入れ

- SPCによる企業買収

- SPCと対象企業の合併

M&Aは不動産証券化に次ぐ、SPCの活用方法と言えるでしょう。詳細は後程ご説明しますが、SPCの「オフバランス化」という機能により、SPCが買収のための資金調達で抱えることとなる大きな負債を設立主となった企業とは切り離して財務状況を維持する事ができます。

SPCのメリット

不動産を証券化する際は多くの場合、SPCの仕組みが利用されています。不動産証券化を行ううえで、SPCにはどのようなメリットがあるか具体的にみて行きましょう。

資金調達がしやすい

SPCの最大のメリットは資金調達が容易になることです。10億円の資金調達を実施する場合、一人または一法人で10億円を投じてくれる投資家を探すことは簡単なことではありません。

しかし、SPCの仕組みを使い、証券化することによって多くの投資家から少しずつ資金を集めることができます。SPCの仕組みを使い証券化することで資金調達がしやすいことがSPCを導入する大きなメリットとなっています。

倒産隔離することができる

特別目的会社は設立主となった企業とは別に独立した会社を設立することになります。設立主とは異なる管理方法で財産を管理することになるため、設立主となった企業とSPCとして作られた会社の財産が混同することはありません。

万が一設立主となった企業が倒産してしまった場合でもSPCには財務的な影響はありません。設立主の業績が悪くてもSPCが保有する不動産の収益が良ければ投資家は利益を得ることができるのです。そのため、投資家は不動産の収益とリスクだけに注目して資金を投じることができます。

財務状況を改善できる

SPCを保有することで、企業の財務状況を改善することができます。SPCは別会社を設立し、不動産と債務を移すことになります。そのため、企業の貸借対照表から切り離すことができます。貸借対照表から切り離すことを「オフバランス化」といいます。

不動産と不動産に対する債務を多く保有することで自己資本比率を下げることになってしまい、財務状況が悪化すると言う問題が発生しますが、オフバランス化することで、本体企業の財務状況から切り離すことが可能。

財務改善のために不動産を売却することも選択肢となり得ますが、売却した場合、その不動産を利用することができなくなります。SPCの仕組みを使えば、オフバランス化しつつ自社で使用し続けることが可能となり、企業側としてはメリットが非常大きい制度となっています。

少ない資金でM&Aを実施できる

SPCはM&Aの手段としても利用することができます。M&Aをするための会社としてSPCを設立することで、設立主となった企業は財務的な大きなリスクをとらずにM&Aをすることができます。

SPCの仕組みを利用して企業を買収する方法としてLBO(レバレッジドバイアウト)という方法があります。LBOとは譲渡する企業の資産や今後期待できるキャッシュフローを担保として金融機関等から資金調達する方法です。

LBOはホリエモンこと堀江貴文さんが経営するライブドア社が日本放送を買収しようとした際にも利用された手法です。LBOでの融資を得ることを目的としたSPCを設立し、必要な資金を貯蓄することで、SPCを通じて企業買収をすることが可能となります。

LBOは資本金が少ない会社でも利用できる有効な企業買収の手段です。しかし、LBOにかかる資金調達は金利が通常よりも高く、借入に際し、制約や条件を付けられることも多くあり、デメリットもあります。

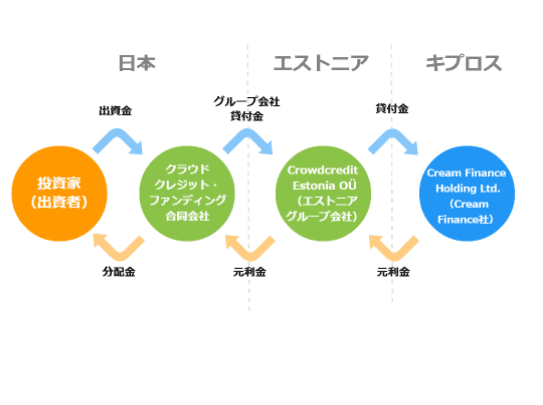

海外で設立した場合、日本の法制度の対象外となる

海外でSPCを設立することで日本の法制度の規制から免れることができます。代表的なものが日本の法人税の回避です。法人税が日本よりも安い国(タックスヘイブン)でSPCを設立することで、日本の法人税を回避し、設立国の法制度に従って課税されることになります。

また、設立にかかる費用も諸外国の方が安いことが多く設立コストを下げることにもつながります。タックスヘイブンにSPCを設立して税金を逃れる行為を脱税のような違法行為ではないかととらえる方も多くいますが、税率が低い国にSPCを設立する方法は「節税」ではありますが、「脱税」ではありません。

実際に多くの企業このような方法で節税を行っています。

SPCのデメリット

メリットも多いSPCですが、デメリットもあります。デメリットについても確認しておきましょう。

手間がかかる

SPCは複雑な仕組みを活用して様々なメリットをもたらします。そのため、SPCの仕組みをよく理解して行わなければ、SPCを設立してもメリットを享受することができません。また、思わぬデメリットに遭遇する可能性もあります。

SPCを設立することは簡単なことではなく、多くの手間がかかり、SPCを設立するために企業は多くの人員を長期間割かなければなりません。

コストがかかる

SPCは手間だけでなく様々なコストも発生してしまいます。例えば、不動産の証券化においてもSPCは通常の不動産売買等に比べると複雑な仕組みを要するため、様々なコストが必要です。まず、SPCを設立するために資本金の登録や登録免許税が必須。更に、会社として運営するための関係者に報酬を支払う必要があります。

具体的には、信託財産を管理する信託銀行、債券回収をする会社(サービサー)、会計士・弁護士・不動産鑑定士等、各分野の専門家等、様々な企業や人に協力を得なければSPCの設立運営はできません。その分コストがかかるという点がSPC設立における最大のデメリットと言えるでしょう。

悪用できる恐れがある

既にご説明した通り、SPCのメリットとして「オフバランス化」という機能があります。オフバランス化はSPCのメリットでもありますが、この機能は悪用できる恐れがあるため注意が必要。例えば、SPCを設立した企業が価値の無い不動産や不良債権をSPCに資産を移転することによって設立主企業は貸借対照表を改善することができるのです。

このような悪用は「飛ばし」と言われており、現在は法改正により禁止されていますが、悪用できる余地は完全に無くなっていません。SPCは不要なものを押し付けるだけのゴミ箱となってしまわないように注意しておく必要があります。

SPC設立時の注意点

SPCを設立する場合にはどのような点に注意をする必要があるのでしょうか。注意点を確認しておきましょう。

SPC法と会社法の違いを認識する

まずSPCを設立する場合はSPC法に基づいて行う場合と会社法に基づいて設立する場合がありますので両者の違いを確認しておく必要があります。SPC法に基づいた特別目的会社を設立する場合と会社法に基づいた特別会社設立では下表のような違いがあります。

【SPC法と会社法設立時の比較】

| SPC法 | 会社法 | |

| 定款印紙 | 必要 | 原則必要。ただし、電子定款または合同会社の場合は不要 |

| 登録免許税 | 3万円 | 合同会社以外:最低15万円合同会社:最低6万円 |

| 資本金 | 10万円以上 | 1円以上 |

| 内閣総理大臣への届け出 | 必要 | 不要 |

| 取締役 | 取締役一人と監査役一人必要 | 取締役一人で設立可能合同会社であれば社員一人で可 |

| その他 | 設立後は資金流動化計画を作成、業務開始届けを提出する必要がある | 大会社の場合のみ会計監査法人が必要。合同会社の場合は不要 |

上記のようにSPC法と会社法では会社設立において異なる点が多くあります。なお会社法で設立する場合は株式会社よりも合同会社として設立した方がコストを抑えて設立することが可能です。

SPCに売却した物件から得られる収入は投資家に還元する必要がある

SPCを設立することで資産をオフバランス化できるなど様々なメリットである一方で、売却した資産から得られる収入の一定割合は投資家に還元する必要があります。

例えば不動産証券化を目的とするSPCを設立し、設立した企業がSPCに70%出資して30%を投資家から資金調達した場合、SPCに売却した不動産の収益は30%投資家に還元し続ける必要があります。

設立時に設立した会社の出資割合が少なければ少ないほど資金調達金額を大きくすることができますが、その後の収益は失うことになってしまうということには注意が必要です。

SPC(特別目的会社)TMK(特定目的会社)との相違点

SPCとよく似た意味で使われるTMK(特定目的会社)と言われるスキームがあります。実際にSPCとTMKは混同して使われることも多くあります。SPCとTMKの違いもしっかり理解しておきましょう。

TMKはSPCの中でも資産流動化のみを目的しとして設立された会社のことを指しています。

SPCには資産流動化のために設立された会社だけでなく、投資目的や財務の健全化を目的として行われるものもあります。

つまり、TMKはSPCの一種であり、SPCの方がTMKよりも幅広い範囲を指していると理解しておくと良いでしょう。

まとめ

SPCには資産の流動化や財務の健全化等、様々な機能があります。その機能を上手く活用することで設立した企業にとっては大きなメリットをもたらすでしょう。

また、資産の流動化によって不動産市況全体を押し上げる効果や投資家にとっても小口で参入できるメリットがあります。

一方で設立を検討する際には費用面でのデメリットがあることも認識しておく必要があります。また、オフバランス化の機能を使ったいわゆる「飛ばし」と言われる悪用も存在するので、SPCのスキームを活用する場合はデメリットにも十分留意して行う必要があるでしょう。