現在は安定したサービスやファンドが日々公開され成長しているソーシャルレンディング市場ですが、黎明期にはユーザーにとって危険なファンドが組成されたり、事業者による不祥事が発生したこともあります。

今回は過去の不祥事などを整理し、今後どのような目線で業者や案件を選べばいいかコツを覚えていきましょう。

目次

ソーシャルレンディング業界が起こした過去の不祥事と原因

ソーシャルレンディング業界の暗黒期。続出した貸し倒れ。

安心して投資を行える事業者を選ぶ際にまず大手で有名であるというのは誰しも一つの指標にしがちではないでしょうか。

現にクラウドバンクなど安定的な投資を望めそうな大手業者も存在しますが、過去10年以上にわたり日本のソーシャルレンディング業界の最古参、最大手として有名であったmaneoや金融業界全体としても最大手の一つであるSBIホールディングスが経営したSBIソーシャルレンディングは違いました。

maneoは2008年、日本初の事業者としてサービスを開始しました。

業界最古参、最大手・経営者が書籍出版で顔が見える・GMOフィナンシャルホールディングスとの資本提携と、要素の羅列だけすれば安心しきってしまうような事業者だったmaneoですが、10%以上に及ぶ貸し倒れの発生率が大きな問題となり個人間融資を撤廃し法人向け融資への転換を余儀なくされました。

現在単体では120億円、プラットフォーム全体では352億円にも及ぶ案件の未返済を抱える状態となっています。

日本にサービスが生まれて9年をかけ2017年には前年対比2.5倍にも及ぶ1316億円までソーシャルレンディング業界は市場規模を拡大し成長を遂げました。

ですが急激な市場拡大は良い側面だけでなく業界の悪い部分も明確にしました。

数多の事業者が生まれ、一部の業者での貸し倒れ、延滞などの問題が続出、特に前述したmaneoは延滞を多発し、当時の代表取締役であった瀧本憲治氏が所有していた株式の84.95%をJトラストグループ代表藤澤信義氏への売却を余儀なくされました。

さらに2021年5月にはSBIソーシャルレンディングが業界から撤退を表明。

原因は融資先の不祥事にありました。

融資先であったテクノシステムズが集金した貸付金を当初提出されていた計画通りに使用をせず事業はすでに行き詰っていたことが発覚。

借入金の横流しも発覚し集められた300億円の資金返済のめどは立たず、SBIソーシャルレンディングはこれを受けて約150億円に及ぶ特別損失を計上、個人投資家たちへの出資金返還に動く結果となりました。

このように有名無実を体現してしまっている事業者もあるのです。

なぜソーシャルレンディング業界不祥事が続いてしまったのか。

不祥事が続いた理由にはまず大手であっても管理がずさんで融資企業の選定や経過を然りと調査していなかった点が挙げられます。

前述の二つの事業者でもその様相は顕著でmaneoの場合は融資先企業であるクラウドリースのファンドの取得勧誘に関した虚偽があったとして業務改善命令を受けたうえで返済停止や破産の主張の対立など足並みが一切揃っていませんでした。SBIソーシャルレンディングも前述の融資先の問題を見抜けずさらにはテクノシステムズの金融機関に対する11億円に及ぶ詐取による代表者の逮捕などが起きるまで問題視することなく当該企業ファンドを公開してしまっていました。このような管理の怠慢が一点。

さらには前項でふれたとおり急速な市場の拡大も問題企業を産み業界に不祥事を蔓延させた一因となりました。

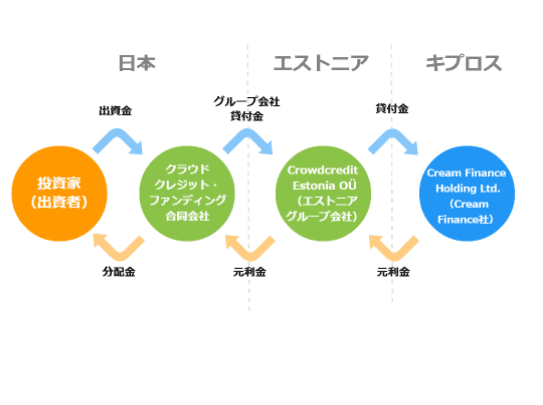

まずは表をご覧ください。

| 事業者 | 被害額 | 創業時期 | 問題発覚時期 |

|---|---|---|---|

| グリーンフラレンディング | 約127億円 | 2016年9月 | 2018年6月 |

| クラウドリース | 約55億円 | 2016年2月 | 2019年1月 |

| トラストレンディング | 約52億円 | 2015年11月 | 2018年12月 |

| ラッキーバング | 約33億円 | 2014年12月 | 2018年5月 |

| みんなのクレジット | 約31億円 | 2016年4月 | 2017年7月 |

上記の業者は具体性なく10%以上の高利回りファンドの多数募集があり明らかに危険性が高く、実際にそれぞれが大きい問題と投資家への被害を産みました。

ですがサービスを開始したタイミングでは当たり前ながらどの事業者もその問題たる高い提示利回りや売り文句、サイトのしっかりとしたつくりで問題は見えにくく取り繕われていました。

利回りなどのリターンを見るときはその堅実性と具体性をしっかりと見定めるべきと言えるでしょう。

不祥事から見えてきたソーシャルレンディングのリスク回避

ソーシャルレンディングは日本でサービスが始まった当初金融庁より借り手の情報開示がなされている場合、貸金業法に抵触する可能性があるとされソーシャルレンディング事業者は案件の借主を秘匿しなければなりませんでした。

これにより前述のような貸し倒れが相次いでいたのですが、この状況をみて金融庁が匿名化は不要であると正式に公表しました。

これにより貸し倒れを起こすような案件を抱える事業者は淘汰され、情報の風通しが良くなり、投資家は案件の価値や将来性をしっかりと見定めた上で投資を行うことができるようになりました。

またそのほかのリスク回避方法をまとめましたので以下をご参照ください。

一極集中の回避、分散投資

現在では貸し倒れ0を売りにするような安全性の高い事業者が以前に比べ格段に増えましたがそれでも投資にはリスクがつきものである点はソーシャルレンディングにも当然当てはまります。一つの事業者に全ての投資資金をつぎ込むようなことをせず分散して個々の事業者の安全性の高いファンドを選ぶことにより、貸し倒れなどが万一起きた際のリスクを減らしましょう。

投資先企業、事業者への徹底したリサーチ

投資をするにあたって利益以上にその投資先が安全かをまず見る方は多いかと思いますがソーシャルレンディングでもそういった要因をリサーチすることは重要です。

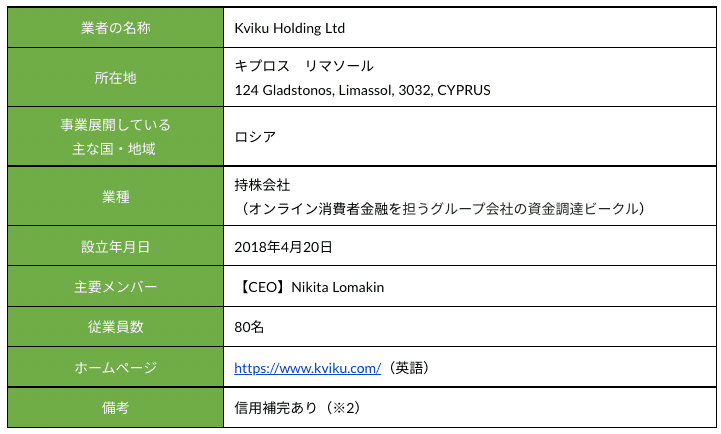

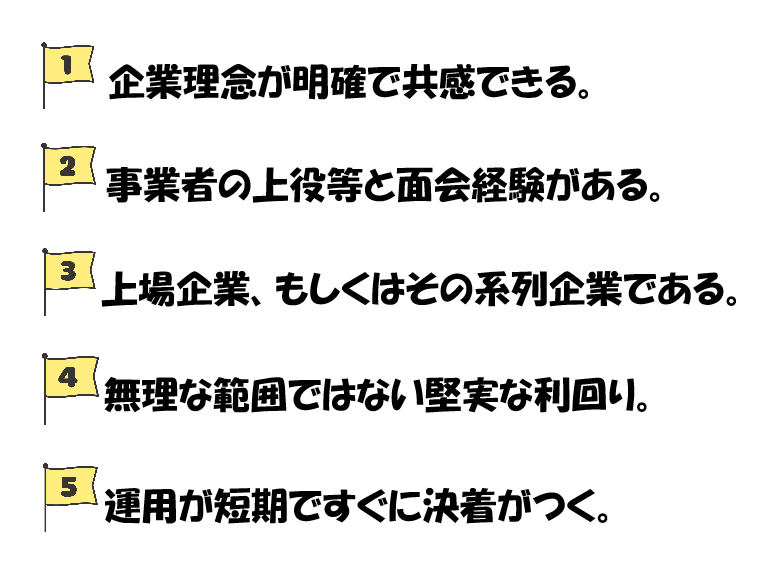

それらを計る一因として

あげればまだまだありますが、こういった点を上げられるかと思います

ですが安心だと感じる要素を一つでも見出した時点で信用してしまうのは危険です。

投資において重要なのはあらゆる要素の関連性を総合的にみたときに将来性に見通しがつくかどうかです。

いつでも細心の注意を

以上を踏まえてとれる対策と投資の仕方は事業者を一つに絞らずうまく分散投資を行い、業者選びの際はあらゆる要素の関連性を見定めて判断。

ネットなどの評価やレビューに目を通してユーザーの声を確認するのも非常に良いと言えます。

そして確信をもって利益をとれると判断した投資先でも定期的に確認と調査をして危ないと少しでも感じる要素を見出したら方針転換を行うのがいいでしょう。

時には大胆な判断も求められる事もありますが絶対はないと石橋を叩きすぎるくらい慎重にしっかりと見定めていくのが良いでしょう。

投資家として熟練してる方でも100%利益を出し続ける投資を行えるわけではありません。

投資において一番大切と言えるのは利益を出し続ける事ではなく問題が起きたときにリカバリーをどれだけ適切に行えるかにあると言えます。

皆さんも利益にばかり目をとらわれることなく上手に投資を行っていきましょう。